退職金は、長年の勤務の成果として受け取る大切な資金ですが、受け取り方法によって税金の負担が大きく変わります。本記事では、退職金に関する税金の仕組みや、効果的な節税対策について詳しく解説します。

退職金とは?

退職金とは、企業や公的機関から退職時に支給される一時金のことです。従業員の将来の生活を支える重要な資金源となり、勤務年数や役職、会社の規定によって金額が異なります。

退職金の受け取り方を適切に選ぶことで、税負担を軽減し、手元に残る金額を最大化できます。

退職金の税金の仕組み

退職金は「退職所得」として扱われ、通常の給与とは異なる税金の計算方法が適用されます。主な流れは以下の通りです。

-

退職所得控除の適用

-

課税対象額の算出

-

所得税および住民税の計算

退職所得控除を正しく理解し、優遇措置を最大限に活用しましょう。

退職所得控除の適用条件と計算方法

退職金を受け取る際には、勤務年数に応じた「退職所得控除」が適用されます。この控除は、長く働くほど有利となり、税負担を軽減する役割を果たします。

控除の適用条件

-

退職が自己都合や会社都合を問わず適用される。

-

退職金が一時金として支給される場合。

-

分割受け取りでも一定のルールを満たす必要がある。

計算方法

-

勤続20年以下の場合:40万円 × 勤続年数

-

勤続20年超の場合:800万円 + 70万円 ×(勤続年数 – 20年)

例えば、30年間勤務した場合、控除額は1,500万円(800万円 + 70万円 × 10年)となります。

課税対象額の計算

退職金から退職所得控除を差し引いた後、残りの金額の半分が課税対象になります。

計算式:

(退職金 – 退職所得控除)÷ 2 = 課税対象額

課税対象額の理解が、税金対策の第一歩です。

退職金の税率

退職金にかかる税率は通常の所得税よりも低めに設定されています。退職金は分離課税方式が適用され、他の収入とは別に計算されるため、税負担を軽減できます。

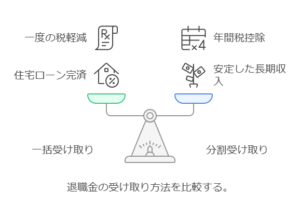

退職金の受け取り方法と節税ポイント

退職金の受け取り方には2つの選択肢があります。

-

一括受け取り:

-

住宅ローンの完済や子供の教育資金に充てることが可能。

-

退職所得控除を適用し、税金の軽減が期待できる。

-

-

分割受け取り(年金形式):

-

公的年金等控除が適用され、毎年一定額を受け取ることが可能。

-

長期的に安定した収入源を確保。

-

ライフプランに応じた適切な選択が重要です。

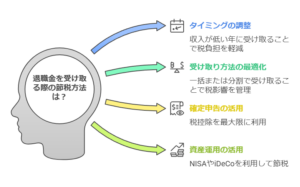

退職金の節税対策

少しでも手元に残る金額を増やすため、以下の節税対策を検討しましょう。

-

退職のタイミングを調整する(年収が低い年に受け取ることで税金が軽減される)

-

受け取り方法の最適化(一括・分割の選択)

-

確定申告の活用(控除の適用を最大限に)

-

NISAやiDeCoなどの資産運用の活用

退職金に関するよくある質問

退職金はいつもらえる?

通常、退職後1~2か月以内に支給されるケースが多いです。

退職金を受け取る際の注意点は?

税金面を考慮し、最適な受け取り方法を選ぶことが重要です。

退職後に必要な手続きは?

確定申告や年金受給の手続きを忘れずに行いましょう。

退職金を受け取る際の節税方法は?

退職所得控除を活用し、計画的に受け取ることで節税が可能です。

退職金の使い道の選択肢は?

住宅ローンの完済、資産運用、老後の生活資金として利用するなど、さまざまな選択肢があります。

退職金を受け取る際のトラブルを避けるには?

退職金規定を事前に確認し、不明点があれば会社や専門家に相談しましょう。

まとめ

退職金の税金の仕組みを理解し、適切な節税対策を講じることが重要です。退職所得控除を活用し、受け取り方法を慎重に選ぶことで、手取り額を増やせます。専門家に相談し、最適なプランを立てることをおすすめします。

特に、退職を迎える前に具体的なアクションプランを立てることが大切です。例えば、受け取り時期の見直しや分割受け取りを活用した節税対策、確定申告の活用などが挙げられます。

これからのライフプランをしっかりと計画し、退職金を最大限に活かしましょう。

コメント