確定申告の時期が近づくと、「いつから始まるのか」「締め切りはいつか」「医療費控除の手続き方法」など、多くの疑問が浮かぶ方も多いでしょう。また、e-Taxを利用することで簡単に申告ができることをご存知でしょうか。本記事では、確定申告の期間、医療費控除の申請方法、e-Taxの使い方について詳しく解説します。

確定申告はいつから?いつまで?

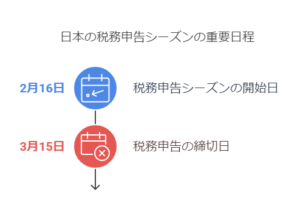

確定申告の期間は毎年決まっています。原則として、以下のスケジュールで実施されます。

-

申告開始日:2月16日

-

申告期限:3月15日(※土日祝日の場合は翌営業日)

確定申告は、前年1月1日から12月31日までの所得を対象に申告する手続きです。期限を過ぎると、延滞税や無申告加算税が発生する可能性があるため、早めに準備を進めることが重要です。

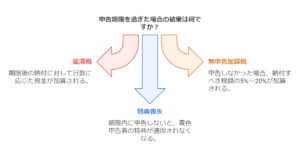

申告期限を過ぎた場合のペナルティと救済措置

申告期限を過ぎると、以下のようなペナルティが発生する可能性があります。

-

延滞税:期限後に納付する場合、延滞日数に応じて税金が加算される。

-

無申告加算税:申告しなかった場合、納付すべき税額の5%~20%が加算される。

-

青色申告の特典喪失:青色申告者は、期限内に申告しないと特典が適用されなくなる。

ただし、災害や病気などのやむを得ない理由がある場合は、**「期限後申告」や「納税猶予」**の制度が利用できることがあります。申告が遅れそうな場合は、早めに税務署へ相談しましょう。

確定申告が必要な人

確定申告が必要な人は、主に以下のようなケースに該当する人です。

-

給与所得者で副業の収入が年間20万円を超える人

-

例:会社員が副業でYouTube広告収入を得たり、メルカリで継続的に物品を販売した場合。

-

-

自営業者やフリーランス

-

例:ライターやデザイナーが個人で仕事を請け負い、クライアントから報酬を受け取る場合。

-

-

年金収入がある人(一定の条件を満たす場合)

-

例:公的年金収入が400万円を超える場合、または年金以外の収入が20万円を超える場合。

-

-

不動産収入がある人

-

例:アパートやマンションを賃貸し、家賃収入を得ている場合。

-

-

株式売買や仮想通貨取引で利益がある人

-

例:株式の売却益や、ビットコインなどの仮想通貨を売却して利益を得た場合。

-

医療費控除とは?

1. 医療費控除の概要

医療費控除とは、1年間に支払った医療費が一定額を超えた場合に、所得税の軽減を受けられる制度です。

2. 控除額の計算方法

例えば、総所得が300万円で医療費が15万円の場合、控除額は以下のように計算されます。

(15万円 - 10万円) = 5万円(控除額)また、総所得が180万円で医療費が12万円の場合、

(12万円 - 180万円 × 5%) = 3万円(控除額)このように、総所得が200万円未満の場合は、10万円ではなく総所得の5%が適用されるため、控除額が変わります。

e-Taxを活用した確定申告のやり方

本人確認方法の比較

| 本人確認方法 | メリット | デメリット |

|---|---|---|

| マイナンバーカード+ICカードリーダー | 高いセキュリティ、スムーズな申告が可能 | ICカードリーダーの購入が必要 |

| ID・パスワード方式(税務署で事前登録が必要) | 追加の機器不要で手軽に利用可能 | 事前に税務署での登録が必要 |

| マイナポータル連携(スマートフォンを使用) | スマートフォンのみで申告可能、利便性が高い | 一部の機種で対応していない場合がある |

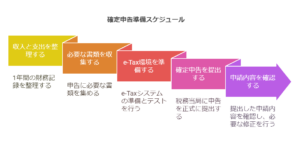

確定申告の準備スケジュール

-

12月:1年間の収入・支出を整理し、医療費や控除対象の領収書をまとめる。

-

1月:源泉徴収票や必要書類を収集し、申告に必要な情報を確認。

-

2月上旬:e-Taxの環境を整え、事前にログイン確認やシミュレーションを行う。

-

2月16日以降:実際に確定申告を行い、申請を完了させる。

-

3月初旬:申請内容の確認と必要に応じた修正を行う。

特に、期限間際は税務署やe-Taxのシステムが混雑しやすいため、早めの申請を心がけましょう。

まとめ

確定申告は2月16日から3月15日までの期間に行われます。医療費控除を活用することで、所得税の軽減を受けることができます。また、e-Taxを利用すれば、オンラインで手続きを簡単に完了させることが可能です。

確定申告の準備を計画的に進めることで、スムーズに手続きを完了させることができます。上記のスケジュールを参考にしながら、余裕をもって準備を進めましょう。

コメント