政府・自民党は、現在の所得税の課税最低ライン「103万円の壁」を引き上げ、年収200万円以下の人に対して150万円程度に緩和する方向で調整を進めています。この改正により、約800万人が対象になると見込まれ、特にパート・アルバイト従業員や自営業の低所得層にとって大きな影響を与えると予測されています。これにより、年収の壁が2段階化し、扶養控除の仕組みにも変化が生じる可能性があります。本記事では、今回の変更がもたらす影響や背景、今後の課題について詳しく解説します。

年収の壁とは?

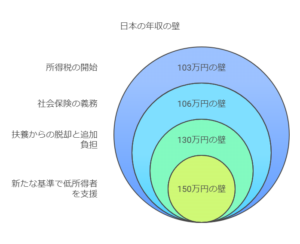

年収の壁とは、一定の年収を超えると税金や社会保険料の負担が増えるため、働き方を調整する人が多くなる現象を指します。特に、パートやアルバイトの収入が特定の基準を超えると、税金や社会保険料の負担が発生するため、多くの人が「働きすぎないようにする」傾向があるのが特徴です。

主な年収の壁

-

103万円の壁:所得税が発生するライン

-

106万円の壁:社会保険の加入義務が生じるライン(一定の条件を満たす場合)

-

130万円の壁:扶養から外れ、健康保険・年金の負担が発生するライン

-

150万円の壁(新設予定):年収200万円以下の人向けの新たな基準

このように、収入が特定の水準を超えると手取りが減る可能性があり、多くの人が働く時間を調整する要因となっています。

なぜ103万円の壁が見直されるのか?

1. 就労意欲の向上

現在の103万円の壁は、多くのパート・アルバイト従業員にとって「これ以上働くと税金が増えて手取りが減る」という心理的な障壁となっています。特に、女性の労働参加が進む中で、この壁が労働時間の抑制要因になっているとの指摘が多くあります。

2. 企業側の人手不足対策

少子高齢化により、企業は深刻な人手不足に直面しています。年収の壁を引き上げることで、より多くの人が長時間働きやすくなり、労働力の確保につながると期待されています。また、労働力の確保が進めば、企業の生産性向上にもつながる可能性があります。

3. 低所得者層への負担軽減

年収200万円以下の人に対して150万円の壁を設けることで、低所得者層の負担を軽減し、より多くの人が収入を増やしやすくなる仕組みを作る狙いがあります。特に、扶養の範囲内で働きたい人や、パート収入を主とする世帯にとっては大きな影響を与える変更となります。

例えば、現在103万円の壁を意識して年収100万円程度で働いている人が、150万円まで働いた場合、所得税の負担は増えるものの、手取り額は年間で約20万円増加する可能性があります。また、配偶者控除を適用する世帯では、家計全体の手取りが増え、生活費や貯蓄に回せる余裕が生まれることが期待されます。

2段階化する年収の壁と扶養控除の関係

今回の税制改正によって、年収の壁が2段階化されることで、扶養控除の適用条件や税負担がどのように変わるのかが大きな関心事となっています。

例えば、現在配偶者控除を受けている世帯で、配偶者の年収が103万円を超えた場合、税額が増加してしまいます。しかし、今回の改正により150万円までの収入が許容される場合、従来よりも多くの世帯が控除の恩恵を受けられるようになる可能性があります。

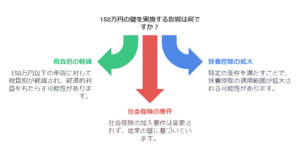

1. 150万円の壁の影響

新たに導入される予定の「150万円の壁」は、主に年収200万円以下の人を対象とした措置です。具体的には、

-

150万円以下の年収であれば、従来の103万円の壁よりも税負担が軽減される可能性がある。

-

一定の条件を満たせば、扶養控除の適用範囲が拡大される可能性がある。

-

ただし、社会保険の加入要件(106万円の壁や130万円の壁)は依然として存在し、課税最低ラインの変更だけでは影響を受けない。

2. 扶養控除の変更の可能性

今回の税制改正に伴い、扶養控除の仕組みも見直される可能性があります。特に、

-

配偶者控除の適用範囲の変更

-

共働き世帯への影響

-

低所得者向けの追加的な控除措置

といった点が議論されています。これにより、世帯単位での税負担がどのように変わるのかが注目されています。

具体的なシミュレーション

ケース1: 配偶者の年収が100万円から150万円に増加した場合

-

現行制度では、103万円を超えると配偶者控除が縮小し、世帯全体の税負担が増える。

-

改正後は、150万円まで控除の適用範囲が広がるため、働く時間を増やしても控除が維持される。

-

その結果、世帯収入の増加分がより手取りに反映されやすくなる。

ケース2: 共働き世帯で片方の年収が150万円を超えた場合

-

150万円の壁を超えると、配偶者特別控除が段階的に縮小される。

-

しかし、従来の103万円の制限よりも高いため、結果的に多くの世帯が恩恵を受けやすくなる。

このように、扶養控除の適用基準が変わることで、共働き世帯やパート・アルバイト収入を持つ世帯にとって、税負担が軽減される可能性が高まります。一方で、社会保険の加入要件(106万円の壁や130万円の壁)は依然として維持されるため、全ての世帯が一律にメリットを享受できるわけではない点にも留意が必要です。

新たな年収の壁によるメリットとデメリット

メリット

-

労働時間の増加が期待できる

-

これまで年収103万円以下に抑えていた人が、より長時間働きやすくなる。

-

-

低所得者層の負担軽減

-

150万円の壁を導入することで、低所得者層の手取りが増える可能性がある。

-

-

企業の人手不足対策につながる

-

企業側としても、労働力の確保がしやすくなる。

-

-

扶養控除の適用拡大の可能性

-

150万円の壁とともに、扶養の適用基準が緩和される可能性がある。

-

デメリット

-

社会保険の加入義務が残る

-

106万円の壁や130万円の壁は維持されるため、社会保険料の負担は依然として影響を与える。

-

-

扶養控除の見直しによる負担増の可能性

-

控除の適用範囲が変わることで、一部の世帯で税負担が増える可能性がある。

-

-

制度の複雑化

-

年収の壁が2段階になることで、適用条件がより複雑になり、混乱を招く可能性がある。

-

-

企業側のコスト増

-

労働時間が増えた場合、企業の人件費負担が増える可能性もある。

-

今後の展望

政府は年収の壁を引き上げることで、労働力確保と低所得者支援を進める方針ですが、具体的な制度設計については慎重な議論が求められます。特に、

-

社会保険制度との整合性

-

扶養控除の適用基準の見直し

-

企業と労働者の負担バランスの調整

といった点が今後の焦点となります。最終的な制度の決定までには、さらなる議論と調整が必要となるでしょう。

まとめ

年収の壁の2段階化と扶養控除の見直しは、多くの人に影響を与える税制改正の一環です。特に、パート・アルバイト従業員や低所得者層にとって、働き方や手取り額に直接影響を与える重要なポイントとなります。

今後、政府の具体的な政策内容や、最終的な適用範囲に注目が集まります。労働市場の変化に適応しつつ、働きやすい環境を整えることが求められています。

コメント