相続は家族が亡くなった後に残された財産を分けることです。しかし、その際に税金が発生する場合があります。この税金は相続税と呼ばれます。本記事では、相続税の基本的な仕組みや税金を少なくする方法を詳しく説明します。また、具体的な節税方法や最新の話題についても解説します。

相続税の基本とは

相続税は、亡くなった方の財産を受け取る際に課される税金です。この税金を支払うのは、財産を受け取る人(相続人)です。具体的な計算方法は以下の通りです。

-

財産全体の金額を合計します。

-

決められた控除額(基礎控除額)を差し引きます。

-

残った金額に税率をかけて税額を求めます。

基礎控除額の計算

基礎控除額は次の式で計算されます:

3000万円 + (600万円 × 法定相続人の数)

例えば、相続人が3人の場合、控除額は4800万円(3000万円 + 600万円 × 3)となります。この控除額を超えない場合、相続税はかかりません。

また、財産の種類や評価方法によって税率や控除額が変わる場合もあるため、個別に確認することが重要です。

| ポイント | 詳細 |

|---|---|

| 基礎控除額 | 3000万円 + (600万円 × 法定相続人の数) |

| 例 | 相続人が3人の場合は4800万円 |

| 注意点 | 財産の種類や評価方法で変動 |

節税のための主な対策

相続税を減らすためには事前の準備が欠かせません。以下の方法を活用して節税を目指しましょう。

生前贈与の活用

生きている間に財産を少しずつ家族に渡すことで、相続の際の財産総額を減らせます。特に毎年110万円までの贈与は非課税となります。

生命保険の利用

生命保険の保険金は「500万円 × 法定相続人の数」まで非課税です。このルールを活用することで、相続税の負担を大幅に減らせます。

不動産の活用

土地や建物は現金に比べて評価額が低くなることがあります。例えば、「小規模宅地等の特例」を利用すれば、自宅の土地の評価額を大幅に下げられます。

特定の制度の活用

事業承継税制や農地の特例など、特定の財産に対する優遇措置を活用することで、税額をさらに軽減することが可能です。

| 節税方法 | 概要 | 非課税または軽減額 |

| 生前贈与 | 毎年110万円まで非課税 | 110万円/年 |

| 生命保険 | 500万円 × 法定相続人の数 | 500万円/人 |

| 不動産 | 小規模宅地等の特例 | 土地評価額の大幅軽減 |

| 特定の制度 | 事業承継税制など | 財産に応じた軽減 |

相続税の申告手続き

相続税の申告は、亡くなった日から10か月以内に行う必要があります。期限内に申告をしないと延滞税や加算税が課される可能性があります。

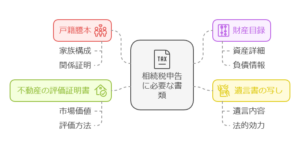

必要書類の準備

申告には以下の書類が必要です:

-

戸籍謄本

-

財産目録

-

遺言書の写し

-

不動産の評価証明書

これらを用意することでスムーズな申告が可能になります。手続きが複雑な場合は税理士に相談するのがおすすめです。専門家は適切な節税方法や手続きをサポートしてくれます。

| 手続き内容 | 必要な書類 |

| 相続人確認 | 戸籍謄本 |

| 財産確認 | 財産目録、不動産評価証明書 |

| 遺言内容確認 | 遺言書の写し |

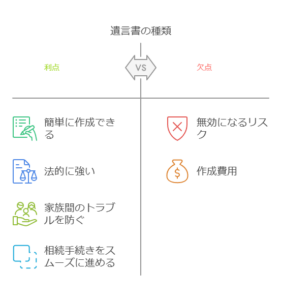

遺言書の重要性

遺言書は相続をスムーズに進めるために欠かせないツールです。以下の2種類があります。

手書きの遺言書

自分で簡単に作れる一方で、形式に不備があると無効になるリスクがあります。

公正証書遺言

公証人が関与して作成されるため、法的に有効で安心感があります。ただし、作成費用がかかる点に注意が必要です。

| 遺言書の種類 | メリット | デメリット |

| 手書き遺言書 | 自分で簡単に作れる | 無効になるリスクがある |

| 公正証書遺言 | 法的に強い | 作成費用がかかる |

遺言書があれば、家族間のトラブルを防ぎ、相続手続きをスムーズに進められます。

家族信託の活用例

最近注目されている家族信託は、財産を家族に預けて管理や分配を指定する方法です。

具体的な活用例

高齢の親がアパートを所有している場合、信託契約により子供がその管理を引き継ぐことができます。親が認知症になっても契約が有効で、賃貸収入を安定して得られます。

信託は財産の分け方だけでなく、管理や運用にも対応しているため、さまざまな状況で活用可能です。

| 活用例 | 効果 |

| アパート管理の信託 | 認知症になっても賃貸収入を確保 |

| 資産運用 | 財産分割をスムーズに実施 |

まとめ

相続税や財産分割に関する準備は早めに行うことでトラブルを防ぎ、スムーズな手続きを実現できます。本記事で紹介した方法を参考に、家族で話し合い、必要に応じて専門家に相談してください。

相続は全ての家族に関わる重要なテーマです。未来の安心のために、今から準備を始めましょう。

コメント